渋谷区で主として中古マンションの売買仲介を行っている株式会社リアルプロ・ホールディングスの遠藤です。

遂にメガバンクを含めた大手5銀行(三菱UFJ銀行、三井住友銀行、みずほ銀行、三井住友信託、りそな銀行)が、2024年10月より、変動型の住宅ローンの基準金利を2.475%から0.15%引き上げ、2.625%にしました。

現在、住宅購入者の8割程度が変動金利型の住宅ローンを選んでいるので、それなりに大きなインパクトとなっています。

基準金利とは、短期プライムレート(銀行がトヨタなどの最優良企業に貸し出しをする1年未満の貸出期間の金利で、1989年以降は各金融機関が資金調達コストや市場の金利動向をもとに決めており、現在は新短期プライムレートと呼ばれています。)に1%程度上乗せした金利で、簡単に言えば、金融機関が「本来貸し出ししたい金利」で、いわゆる物で言えば「定価」にあたります。

現在金融機関で実際に提供している金利は「優遇金利」と言われ、「基準金利」から「優遇金利にするための金利引き下げ幅」の利率を引いた金額が「適用金利」となります。

優遇金利と適用金利はほぼイコールですが、実際にローンが実行に移る際に決まるのが適用金利で、申し込み時点はあくまでも仮の優遇金利となります。

三井住友銀行のホームページで調べてみると変動型の住宅ローンの基準金利は2009年1月12日以降2.475%のまま約15年間変動していなかったので、今回の基準金利の引き上げは、とても大きな変化となっています。

ちなみに2008年11月17日から2009年1月9日までの基準金利は今回の引き上げよりも高い2.675%となっています。

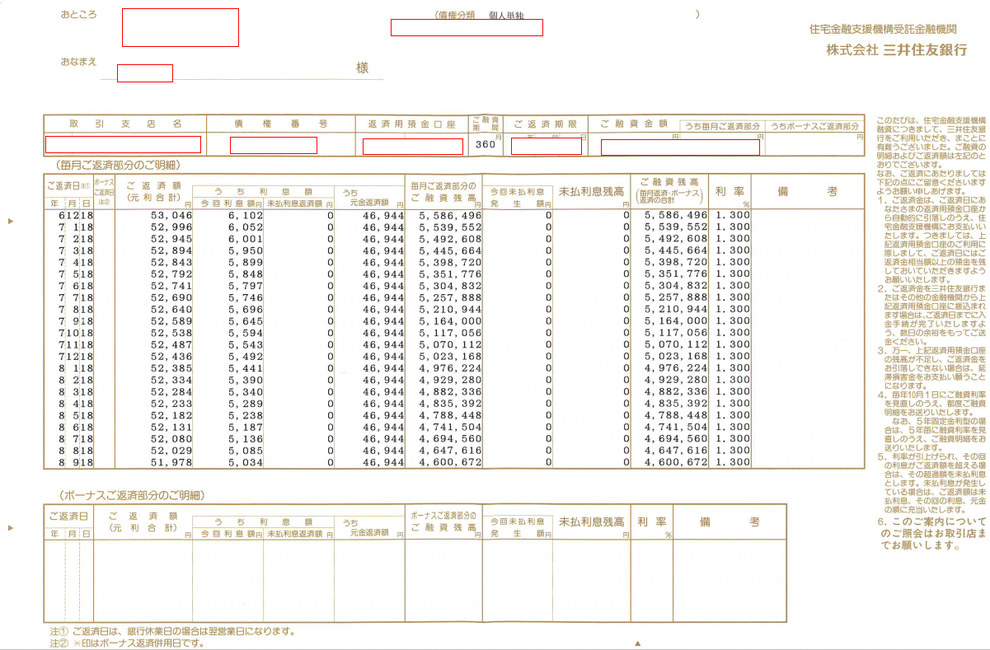

私は住宅金融支援機構の5年固定金利の金利変動型の住宅ローンを借り入れていましたが、今年の12月から0.65%の金利が一気に倍の1.3%となる旨の資金計画表が最近届きました。

住宅金融支援機構の通常の金利変動型融資の場合は毎年10月1日に融資利率を見直して、その都度融資明細表を送るタイプが一般的ですが、前述しましたように私は5年固定金利の金利変動型での住宅ローンなので5年毎に融資明細が送られてくる契約となっています。

私は元金均等支払いで既に20年間支払済であり、購入時当初、自己資金もかなり入れたので、元金もだいぶ減っており、金利が倍に跳ね上がっても、資金繰りに窮することはありませんが、これが数千万円の単位でローンが残っていたらと思うとちょっとゾッとしていたかもしれません。

元金均等支払いなので、あくまでも新利率の1回目の総支払額と9月に支払った額での比較となってしまいますが、金利が0.65%から1.3%に上昇いたことによる支払額の上昇率は約6.5%となっています。

余談ですが私のように元金均等型で融資を受けた場合は、急激な金利上昇時のリスクヘッジ(激変緩和措置)となる「5年ルール(支払額すぐに変わらないルール)」と「125%ルール(従来の返済額よりも25%以上支払額が増えないようにするルール)」は適用されないので、その点は注意が必要です。

毎月の支払いが仮に15万円だとすると新規金利の適用で159,750円の支払いとなり毎月9,750円の増加、年117,000円の金利負担増となります。

私が最初に借り入れした際の適用金利は2%を超えていたのですが、年を追うごとに金利が下がっていき、0.65%にすっかり慣れていたので、どんなに金利が上がっても1%を超えることは無いと思っていたのである意味衝撃的でした。

金利は着実に上昇しています。

基準金利が上がれば、適用金利は上がり、支払額が上昇する!

基準金利が上昇するという事は定価が上昇することになります。

金融機関の住宅ローンで多くの方が実際に利用している優遇金利は、先述したように、例えば、基準金利から最大で2%金利を差し引いた金利が優遇金利(≒適用金利)となります。

そのため、基準金利が今回のように、0.15%と引き上げになった場合は、最優遇金利が0.345%だった場合、0.495%となります。

今までの日本の大手金融機関は護送船団方式といって、どこも「右にならえ」の戦略で、対応が一律でしたが、今回は三菱UFJ銀行だけが、優遇金利を据え置く、すなわち、基準金利から差し引く金利をさらに0.15%積み増しして、実質、最優遇金利を変えないという戦略をとって話題になっています。

ネット銀行の雄である住信SBIネット銀行は、少し前から自己資金に応じて金利を変動させる変動型金利を採用しているので、単純な比較はできませんが、変動金利制を採用していなかったいなかた時の最優遇金利は0.32%でした。

変動金利制を採用した後の最優遇金利は0.298%です。

2024年10月の金利は

・物件価格+諸費用(諸費用含めた全額借入)→0.484%

・物件価格のみ借入 →0.480%

・物件価格の80%以下の借入 →0.448%

となっており、基準金利は3.025%、金利引き下げ幅は最大で-2.577%となっています。

住信SBIネット銀行の2024年9月までの基準金利は2.775%でしたので、基準金利を大手5銀行よりも高い、0.25%引き上げたことになります。

金利上昇と物価高は住宅価格を冷やす可能性もあります。

金利上昇が確実視される中、日本でもインフレが定着しつつあります。

総務省の2023年の「家計調査」によると、関東圏の二人以上の勤労世帯の月額支出の平均額は約33.85万円なので年約406万円の支出となっており、仮に物価高が年2%の上昇とした場合、年約8.1万円の負担増になります。

これに、先ほどの試算した金利上昇分の負担額が年11.7万円だとすると、家計の負担額は年約19.8万円、月額1.65万円の負担増となります。

インフレの場合、現金を持っているだけですと、現金の価値が下がってしまうので、資産性のある物や株に投資した方が資産の目減りは防ぐことができます。

当然ながら不動産もインフレ局面では価格は基本上昇します。

然しながら、マイホームに関しては、今後も上昇し続けるかは不透明と言えます。

この10年以上は超低金利の恩恵を受け、デフレ傾向にもかかわらず、都心部のマンションは値上がりを続けてきました。

都心部のマンションの価格上昇の原動力は「低金利」、「パワーカップルによるペアローン」、「外国人投資家による物件購入」が主な三大理由です。

物価高以上に給料が上がれば、あまり心配することは無いのですが、一部の大手優良企業を除いては、物価上昇分を上回るまで給料が上昇していないのが実態です。

となると、マイホームを購入するのに住宅ローンの金利が上昇すると、毎月のローンの負担額が上昇するので、必然的に借入額を下げる必要があります。

これに加え年2%の物件上昇が続いたらなおさらです。

需要と供給のバランスで、購入者の借入限度額が下がれば、自ずと住宅価格は下がるというのが経済の基本です。

そのため、都心の一等地や利便性が高いターミナル駅等を除いた他の首都圏エリアではマンションの価格は落ち着いてくるかもしれません。

更に郊外の駅徒歩10分超えのマンションでは、少子化による人口減少で購入年齢の対象者世帯が年々減少していく中で、値下圧力が強くなる可能性があります。

一方、都心部や利便性の高いターミナル駅近くのマンションは値段が下がらず、更に上昇していく可能性があります。

理由は、日本のトップ企業は世界で戦うために社員の給料を上げなければいけないからです。

また、海外の投資家は、多少日本の金利が上昇しても、まだまだ海外よりも金利が圧倒的に低いので、このスプレッド(金利差)が大きいため、まだまだ都心の一等地への投資は魅力があるからです。

今後の日本の不動産市場はますます二極化し、貧富の差や、治安の悪い地域が増えていく可能性があります。

コメントをお書きください