渋谷区で主として中古マンションの売買仲介を行っている株式会社リアルプロ・ホールディングスの遠藤です。

最近、両親やおじいちゃんおばあちゃんから資金援助を受けて、マンションを購入される方が増えています。

この資金援助を受けた場合に贈与税はかかるのでしょうか?

贈与税とは、個人から現金や不動産といった財産の贈与を受けた際にかかる税金です。

贈与税は、所得税や相続税と比較して高い税率で課税されますが、父母や祖父母から住宅を取得するために資金の援助(贈与)を受けた場合には、贈与税の減税措置があります。

贈与税の減税措置の特例の概要は、令和6年1月1日から令和8年12月31日までの間に、自分が住むための住宅を購入したり、建てたり、リフォームをした際に、父母や祖父母などの直系尊属からの資金援助を受けた場合で、一定の要件を満たすときは、省エネ等住宅の場合には1,000万円まで、それ以外の住宅の場合には500万円までの資金援助額が非課税となります。

但し、既に非課税の特例の適用を受けて贈与税が非課税となった金額がある場合には、一定の場合を除いて、その金額を控除した残額が非課税限度額となります。

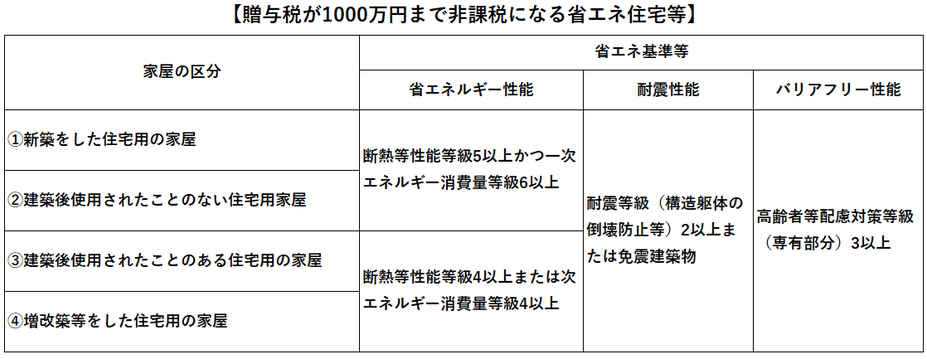

また1,000万円まで非課税になる「省エネ等住宅」とは家屋の区分に応じ、以下の表の省エネルギー性能、耐震性能またはバリアフリー性能のいずれかの基準(省エネ等基準)に適合する住宅で、住宅性能証明書などの一定の書類を贈与税の申告書に添付することで証明された住宅をいいます。

どうしても贈与税の非課税枠の1,000万円の上限額の適用を受けたい方は、購入したい不動産や建物を販売している不動産会社や建設会社に、その物件が上記表の省エネ等住宅に該当するか確認してください。

いずれにしろ、1,000万円の非課税枠が使える物件は、築年数が非常に浅いか新築物件、注文住宅が対象になるので、免震建物や制振建物、2015年(平成27年)に建設されたブリリアタワー池袋などの一部のハイクラス分譲マンションなどを除けば、昭和や平成に建てられた住宅については、500万円が非課税枠の上限となると覚えておけば良いと思います。

贈与税の非課税枠の対象者及び対象物件の要件

贈与税の非課税枠が適用される対象者の要件は以下のとおりとなっています。

1.贈与を受けた時に贈与者の直系卑属(贈与者は受贈者の直系尊属)であること。但し、配偶者の父母(または祖父母)

は直系尊属には該当しませんが、養子縁組をしている場合は直系尊属に該当します。

2.贈与を受けた年の1月1日において、18歳以上であること。

3.贈与を受けた年の年分の所得税に係る合計所得金額が2,000万円以下であること。但し、新築等の住宅用の家屋の床面

積が40㎡以上50㎡未満の場合には、合計所得が1,000万円以下であること。

4.2009年(平成21年)分から2023年(令和5年)分までの贈与税の申告で「住宅取得等資金の贈与を受けた場合の贈与

税の非課税」の適用を受けたことがないこと。但し、一定の場合を除きます。

5.自己の配偶者、親族などの一定の特別の関係がある人から住宅用の家屋の取得をしたものではないこと、または、これ

らの方との請負契約等により新築もしくは増改築等をしたものではないこと。

6.贈与を受けた年の翌年3月15日までに住宅取得等資金の全額を充てて住宅用の家屋の新築等をすること。但し、贈与を

受けた人が「住宅用の家屋」を所有する(共有持分を有する場合も含まれます。)ことにならない場合は、この特例の

適用を受けることはできません。

7.贈与を受けた時に日本国内に住所を有していること。但し、贈与を受けた人が一時居住者であり、かつ、贈与者が外国

人贈与者または非居住贈与者である場合を除きます。なお、贈与を受けた時に日本国内に住所を有しない人であって

も、一定の場合には、この特例の適用を受けることができます。

8.贈与を受けた年の翌年3月15日までにその家屋に居住すること、または、同日後遅滞なくその家屋に居住することが確

実であると見込まれること。但し、贈与を受けた年の翌年12月31日までにその家屋に居住していないときは、原則と

してこの特例の適用を受けることはできませんので、修正申告が必要となります。

贈与を受ける事が出来る住宅の要件

贈与を受ける事が出来る住宅の要件の中で、土地を購入して住宅用の家屋の新築をする場合は、土地を先行して取得する必要があるので、この土地を取得する費用に対しても贈与を受けることが出来ます。

但し、対象となる住宅用の家屋は日本国内にあるものに限られます。

1.新築または取得の場合の要件

イ 新築または取得した住宅用の家屋の登記簿上の床面積(マンションなどの区分所有建物の場合はその専有部分の床面

積)が40㎡以上240㎡以下で、かつ、その家屋の床面積の2分の1以上に相当する部分が贈与を受けた人が住むための

ものであることが必要です。

ロ 取得した住宅が次のいずれかに該当すること。

① 建築後使用されたことのない住宅用の家屋

② 建築後使用されたことのある住宅用の家屋で、1982年(昭和57年)1月1日以後に建築されたもの

③ 建築後使用されたことのある住宅用の家屋で、地震に対する安全性に係る基準に適合するものであることにつき、

一定の書類により証明された物件

④ 上記②および③のいずれにも該当しない建築後使用されたことのある住宅用の家屋で、その住宅用の家屋の取得の

日までに同日以後その住宅用の家屋の耐震改修を行うことにつき、一定の申請書等に基づいて都道府県知事などに

申請し、かつ、贈与を受けた翌年3月15日までにその耐震改修によりその住宅用の家屋が耐震基準に適合すること

となったことにつき一定の証明書等により証明がされた物件

2.増改築等の場合の要件

イ 増改築等後の住宅用の家屋の登記簿上の床面積(マンションなどの区分所有建物の場合はその専有部分の床面積)が

40㎡以上240㎡以下で、かつ、その家屋の床面積の2分の1以上に相当する部分が贈与を受ける人が住むためのもので

あることが必要です。

ロ 増改築等に係る工事が、自己が所有し、かつ居住している家屋に対して行われたもので、一定の工事に該当することに

ついて、「確認済証の写し」、「検査済証の写し」または「増改築等工事証明書」などの書類により証明されたもので

あること。

ハ 増改築等に係る工事に要した費用の額が100万円以上であること。

また、増改築等の工事に要した費用の額の2分の1以上が、自分が住むための部分の工事に要したものであること。

となっています。

申告の方法

贈与税の非課税の特例の適用を受けるためには、贈与を受けた年の翌年2月1日から3月15日までの間に、非課税の特例の適用を受ける旨を記載した贈与税の申告書に戸籍の謄本、新築や取得の契約書の写しなど一定の書類を添付して、納税地の所轄税務署に提出する必要があります。

マイナンバー(個人番号)を記載した各種申告書、申請書、届出書等を提出する際には、マイナンバーカード等の一定の本人確認書類の提示または写しの添付が必要になります。

なお、土地・建物の登記事項証明書については、贈与税の申告書に不動産番号を記載することなどにより、その添付を省略することができます。

土地・建物の登記事項証明書の請求については、登記所の窓口での請求、郵送による請求のほか、自宅・会社等のパソコンからインターネットを利用してオンラインによる請求を行うことができます。

オンラインによる請求は、手数料が安く、平日は21時まで可能なのでご自身で試しても構いませんし、私達不動産会社ににご依頼して頂いても構いません。

3月4日に掲載させて頂いた「コロナが人口減少を加速させた」でも取り上げましたが、結婚する人が年々減少しており、様々な選択肢を持つ人たちが増えています。

このような中で、単身者がより生活利便性が高い都心中心部でマンションを購入する動きも増えています。

皆さんご存じのとおり、都心部のマンションは値段が高く、また単身者に合う宅配ボックスや24時間ゴミ出し可能といった設備が充実したマンションとなると、30㎡前半のマンションが多く、贈与を受けても部屋の面積が40㎡に届かないので、贈与税の非課税の特例の適用を受けることが出来ないので注意が必要です。

『住まいんど診断』であなたの性格に合ったマイホーム探し!

無料で出来る自分自身の性格と住まい探しで重視するポイントがわかる住まい探しのための性格診断ツール

簡単2分で診断完了!まずは公式LINEから診断を!

コメントをお書きください